van KroeseWevers – drs. H.J.C. Oude Smeijers

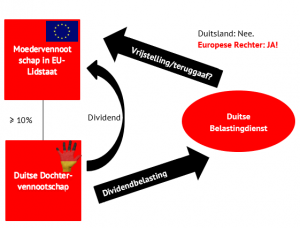

Wanneer je eigenaar bent van een Nederlandse B.V. of N.V. en belanghebbende bent in een Duitse vennootschap, dan heb je mogelijk recht op teruggave van de dividendbelasting. Er is een aantal voorwaarden waaraan moet worden voldaan. Welke voorwaarden dit zijn lees je in deze whitepaper.

Het Hof van Justitie van de Europese Unie heeft geoordeeld dat Duitsland in strijd met de Moeder-dochterrichtlijn handelt, door voorwaarden te stellen aan de teruggaaf of het vrijstellen van

bronbelasting aan moedermaatschappijen die gevestigd zijn in andere EU-landen. Volgens het Hof van Justitie handelt de Duitse wetgever met deze maatregel in strijd met de vrijheid van vestiging en de moeder-dochterrichtlijn.

Moeder-dochterrichtlijn

In de Moeder-dochterrichtlijn hebben Europese lidstaten onderling afgesproken dat over een dividenduitkering van een dochtermaatschappij naar een moedermaatschappij geen bronbelasting mag worden geheven, indien aan een aantal voorwaarden wordt voldaan, waaronder 10% aandelenbezit.

Europese lidstaten mogen een uitzondering maken op de regels in de moeder-dochterrichtlijn om fraude en misbruik te voorkomen. Er is sprake van fraude en misbruik indien er kunstmatige constructies worden opgezet die zijn bedoeld om onterecht een belastingvoordeel te verkrijgen (HvJ 7-09-2017, Eqiom en Enka). Lidstaten mogen nadere regels stellen indien deze regels specifiek tot doel hebben het voorkomen van dergelijke kunstmatige constructies.

Duitse wetgeving tot 2012

Om fraude en misbruik te voorkomen heeft de Duitse Wetgever §50 Abs. 3 Einkommensteuergesetz (EstG) ingevoerd. In deze paragraaf is vastgelegd dat Duitsland een vrijstelling of teruggaaf van dividendbelasting verleent indien de (uiteindelijke) aandeelhouder van de ontvangende vennootschap tot de vermindering gerechtigd zou zijn geweest en er aan de volgende drie voorwaarden wordt voldaan:

– Er dienen economische of andere relevante redenen aanwezig te zijn om een buitenlandse

moedermaatschappij tussen te plaatsen;

– De moedermaatschappij moet aan het economische verkeer deelnemen met activiteiten die bij

haar bedrijfsdoelstelling passen(substance-eis);

– De moedermaatschappij dient minimaal 10% van haar bruto inkomen met eigen economische

activiteiten te verwerven;

De belastingplichtige wordt niet de mogelijkheid geboden om tegenbewijs te leveren. Vlak na invoering van deze regeling werd al getwijfeld of de regeling in overeenstemming zou zijn met het EU-recht. In de zaken Deister Holding (C-504/16, H&I 2017/61) en Juhler Holding (C-613/16, H&I 2017/66) werd deze vraag aan de orde gesteld.

De zaak Deister Holding

In de Zaak Deister Holding hield de Nederlandse Holding; Traxx Investements B.V. een belang van 26,5% in de Duitse dochtermaatschappij Deister Electronik GmbH. De uiteindelijk aandeelhouder was woonachtig in Duitsland. In 2007 vond er een dividenduitkering plaats van de Duitse dochtermaatschappij naar de Nederlandse Holding. Hierop werd 5% Duitse dividendbelasting ingehouden (Kapitalertragsteuer). De Duitse Belastingdienst weigerde de dividenduitkering vrij te stellen, omdat niet werd voldaan aan de substance-eis zoals gesteld in §50 Abs. 3 EstG. Volgens de Duitse Belastingdienst was de enige economische activiteit die de Nederlandse Holding verrichtte het houden van deelnemingen. Eveneens waren er geen economische of andere relevante redenen aanwezig om de Nederlandse Holding tussen te plaatsen.

De zaak Juhler Holding

De zaak Juhler Holding betrof een soortelijke casus. In deze zaak was sprake van een holding die gevestigd was in Denemarken. In 2011 ontving de Deense holding een dividend van haar Duitse dochtermaatschappij waarop door de Duitse Belastingdienst dividendbelasting werd ingehouden. De Deense holding verzocht vervolgens om een teruggaaf van dividendbelasting. De Duitse Belastingdienst weigerde een teruggaaf van de ingehouden dividendbelasting te geven.

Oordeel Hof van Justitie

Het Europese Hof van Justitie oordeelde in beide zaken dat de Duitse regeling in strijd is met de vrijheid van vestiging (art.49 VWEU) en de Moeder-dochterrichtlijn. Wanneer er sprake is van een Duitse dochtermaatschappij die dividend uitkeert aan een Duitse moedermaatschappij wordt er immers wél een vrijstelling van dividendbelasting verleend. In dat kader wordt een buitenlandse moedermaatschappij benadeeld ten opzichte van een Duitse moedermaatschappij. Het Hof van Justitie geeft verder aan dat de Moeder-dochterrichtlijn geen enkel vereiste bevat met betrekking tot de aard van de economische activiteit of de hoogte van de inkomsten uit de eigen economische activiteit van de moedermaatschappij.

Nieuwe regeling §50 Abs. 3 EstG

Bovenstaande zaken werden gevoerd over de oude regeling van §50 Abs. 3 EstG. In 2012 is deze regeling gewijzigd. Er is momenteel echter een lopende procedure in behandeling over de huidige regeling, die iets minder strikt is dan de oude regeling, van §50 Abs. 3 EstG. Er wordt onder andere de eis gesteld dat op het niveau van de moedermaatschappij een materiële onderneming moet worden gedreven. Ondanks dat deze regeling iets minder strikt is zijn wij van mening dat het Hof van Justitie tot een gelijkluidend oordeel zal komen. In de nieuwe regeling zijn immers opnieuw eisen gesteld aan de aard van de economische activiteiten van de moedermaatschappij, het drijven van een materiële onderneming.

Welke gevolgen hebben bovenstaande uitspraken voor de praktijk?

Een dividenduitkering van een Duitse vennootschap naar een Nederlandse B.V. is in beginsel onderhevig aan 25% Duitse dividendbelasting. Op grond van het nieuwe belastingverdrag (in werking van 1 januari 2016) wordt Duitse bronbelasting op dividend, onder voorwaarden (10% aandelenbezit), verminderd tot 5%. Maar door toepassing van de Europese moeder-dochterrichtlijn zou 0% dividendbelasting verschuldigd zijn. De Duitse sanctiebepaling van §50 Abs. 3 EstG bepaalt dat de dividendbelasting desondanks 15% bedraagt. Indien de DGA van de Nederlandse Holding in Nederland woont, wordt door opnieuw een beroep te doen op het belastingverdrag, de dividendbelasting verlaagd naar 5%.

Dividendbelasting mogelijk naar 0%

Door een beroep te doen op de eerder aangehaalde uitspraken van het Europese Hof van Justitie zou Duitsland een totale vrijstelling of teruggaaf van dividendbelasting moeten verlenen, wat tot een heffing van 0% leidt.van KroeseWevers – drs. H.J.C. Oude Smeijers

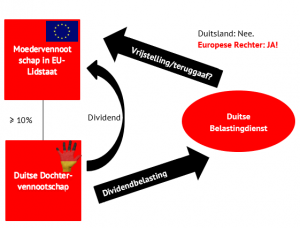

Wanneer je eigenaar bent van een Nederlandse B.V. of N.V. en belanghebbende bent in een Duitse vennootschap, dan heb je mogelijk recht op teruggave van de dividendbelasting. Er is een aantal voorwaarden waaraan moet worden voldaan. Welke voorwaarden dit zijn lees je in deze whitepaper.

Het Hof van Justitie van de Europese Unie heeft geoordeeld dat Duitsland in strijd met de Moeder-dochterrichtlijn handelt, door voorwaarden te stellen aan de teruggaaf of het vrijstellen van

bronbelasting aan moedermaatschappijen die gevestigd zijn in andere EU-landen. Volgens het Hof van Justitie handelt de Duitse wetgever met deze maatregel in strijd met de vrijheid van vestiging en de moeder-dochterrichtlijn.

Moeder-dochterrichtlijn

In de Moeder-dochterrichtlijn hebben Europese lidstaten onderling afgesproken dat over een dividenduitkering van een dochtermaatschappij naar een moedermaatschappij geen bronbelasting mag worden geheven, indien aan een aantal voorwaarden wordt voldaan, waaronder 10% aandelenbezit.

Europese lidstaten mogen een uitzondering maken op de regels in de moeder-dochterrichtlijn om fraude en misbruik te voorkomen. Er is sprake van fraude en misbruik indien er kunstmatige constructies worden opgezet die zijn bedoeld om onterecht een belastingvoordeel te verkrijgen (HvJ 7-09-2017, Eqiom en Enka). Lidstaten mogen nadere regels stellen indien deze regels specifiek tot doel hebben het voorkomen van dergelijke kunstmatige constructies.

Duitse wetgeving tot 2012

Om fraude en misbruik te voorkomen heeft de Duitse Wetgever §50 Abs. 3 Einkommensteuergesetz (EstG) ingevoerd. In deze paragraaf is vastgelegd dat Duitsland een vrijstelling of teruggaaf van dividendbelasting verleent indien de (uiteindelijke) aandeelhouder van de ontvangende vennootschap tot de vermindering gerechtigd zou zijn geweest en er aan de volgende drie voorwaarden wordt voldaan:

– Er dienen economische of andere relevante redenen aanwezig te zijn om een buitenlandse

moedermaatschappij tussen te plaatsen;

– De moedermaatschappij moet aan het economische verkeer deelnemen met activiteiten die bij

haar bedrijfsdoelstelling passen(substance-eis);

– De moedermaatschappij dient minimaal 10% van haar bruto inkomen met eigen economische

activiteiten te verwerven;

De belastingplichtige wordt niet de mogelijkheid geboden om tegenbewijs te leveren. Vlak na invoering van deze regeling werd al getwijfeld of de regeling in overeenstemming zou zijn met het EU-recht. In de zaken Deister Holding (C-504/16, H&I 2017/61) en Juhler Holding (C-613/16, H&I 2017/66) werd deze vraag aan de orde gesteld.

De zaak Deister Holding

In de Zaak Deister Holding hield de Nederlandse Holding; Traxx Investements B.V. een belang van 26,5% in de Duitse dochtermaatschappij Deister Electronik GmbH. De uiteindelijk aandeelhouder was woonachtig in Duitsland. In 2007 vond er een dividenduitkering plaats van de Duitse dochtermaatschappij naar de Nederlandse Holding. Hierop werd 5% Duitse dividendbelasting ingehouden (Kapitalertragsteuer). De Duitse Belastingdienst weigerde de dividenduitkering vrij te stellen, omdat niet werd voldaan aan de substance-eis zoals gesteld in §50 Abs. 3 EstG. Volgens de Duitse Belastingdienst was de enige economische activiteit die de Nederlandse Holding verrichtte het houden van deelnemingen. Eveneens waren er geen economische of andere relevante redenen aanwezig om de Nederlandse Holding tussen te plaatsen.

De zaak Juhler Holding

De zaak Juhler Holding betrof een soortelijke casus. In deze zaak was sprake van een holding die gevestigd was in Denemarken. In 2011 ontving de Deense holding een dividend van haar Duitse dochtermaatschappij waarop door de Duitse Belastingdienst dividendbelasting werd ingehouden. De Deense holding verzocht vervolgens om een teruggaaf van dividendbelasting. De Duitse Belastingdienst weigerde een teruggaaf van de ingehouden dividendbelasting te geven.

Oordeel Hof van Justitie

Het Europese Hof van Justitie oordeelde in beide zaken dat de Duitse regeling in strijd is met de vrijheid van vestiging (art.49 VWEU) en de Moeder-dochterrichtlijn. Wanneer er sprake is van een Duitse dochtermaatschappij die dividend uitkeert aan een Duitse moedermaatschappij wordt er immers wél een vrijstelling van dividendbelasting verleend. In dat kader wordt een buitenlandse moedermaatschappij benadeeld ten opzichte van een Duitse moedermaatschappij. Het Hof van Justitie geeft verder aan dat de Moeder-dochterrichtlijn geen enkel vereiste bevat met betrekking tot de aard van de economische activiteit of de hoogte van de inkomsten uit de eigen economische activiteit van de moedermaatschappij.

Nieuwe regeling §50 Abs. 3 EstG

Bovenstaande zaken werden gevoerd over de oude regeling van §50 Abs. 3 EstG. In 2012 is deze regeling gewijzigd. Er is momenteel echter een lopende procedure in behandeling over de huidige regeling, die iets minder strikt is dan de oude regeling, van §50 Abs. 3 EstG. Er wordt onder andere de eis gesteld dat op het niveau van de moedermaatschappij een materiële onderneming moet worden gedreven. Ondanks dat deze regeling iets minder strikt is zijn wij van mening dat het Hof van Justitie tot een gelijkluidend oordeel zal komen. In de nieuwe regeling zijn immers opnieuw eisen gesteld aan de aard van de economische activiteiten van de moedermaatschappij, het drijven van een materiële onderneming.

Welke gevolgen hebben bovenstaande uitspraken voor de praktijk?

Een dividenduitkering van een Duitse vennootschap naar een Nederlandse B.V. is in beginsel onderhevig aan 25% Duitse dividendbelasting. Op grond van het nieuwe belastingverdrag (in werking van 1 januari 2016) wordt Duitse bronbelasting op dividend, onder voorwaarden (10% aandelenbezit), verminderd tot 5%. Maar door toepassing van de Europese moeder-dochterrichtlijn zou 0% dividendbelasting verschuldigd zijn. De Duitse sanctiebepaling van §50 Abs. 3 EstG bepaalt dat de dividendbelasting desondanks 15% bedraagt. Indien de DGA van de Nederlandse Holding in Nederland woont, wordt door opnieuw een beroep te doen op het belastingverdrag, de dividendbelasting verlaagd naar 5%.

Dividendbelasting mogelijk naar 0%

Door een beroep te doen op de eerder aangehaalde uitspraken van het Europese Hof van Justitie zou Duitsland een totale vrijstelling of teruggaaf van dividendbelasting moeten verlenen, wat tot een heffing van 0% leidt.van KroeseWevers – drs. H.J.C. Oude Smeijers

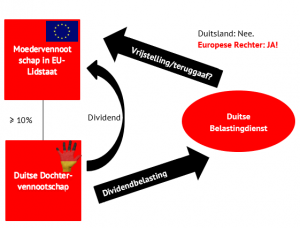

Wanneer je eigenaar bent van een Nederlandse B.V. of N.V. en belanghebbende bent in een Duitse vennootschap, dan heb je mogelijk recht op teruggave van de dividendbelasting. Er is een aantal voorwaarden waaraan moet worden voldaan. Welke voorwaarden dit zijn lees je in deze whitepaper.

Het Hof van Justitie van de Europese Unie heeft geoordeeld dat Duitsland in strijd met de Moeder-dochterrichtlijn handelt, door voorwaarden te stellen aan de teruggaaf of het vrijstellen van

bronbelasting aan moedermaatschappijen die gevestigd zijn in andere EU-landen. Volgens het Hof van Justitie handelt de Duitse wetgever met deze maatregel in strijd met de vrijheid van vestiging en de moeder-dochterrichtlijn.

Moeder-dochterrichtlijn

In de Moeder-dochterrichtlijn hebben Europese lidstaten onderling afgesproken dat over een dividenduitkering van een dochtermaatschappij naar een moedermaatschappij geen bronbelasting mag worden geheven, indien aan een aantal voorwaarden wordt voldaan, waaronder 10% aandelenbezit.

Europese lidstaten mogen een uitzondering maken op de regels in de moeder-dochterrichtlijn om fraude en misbruik te voorkomen. Er is sprake van fraude en misbruik indien er kunstmatige constructies worden opgezet die zijn bedoeld om onterecht een belastingvoordeel te verkrijgen (HvJ 7-09-2017, Eqiom en Enka). Lidstaten mogen nadere regels stellen indien deze regels specifiek tot doel hebben het voorkomen van dergelijke kunstmatige constructies.

Duitse wetgeving tot 2012

Om fraude en misbruik te voorkomen heeft de Duitse Wetgever §50 Abs. 3 Einkommensteuergesetz (EstG) ingevoerd. In deze paragraaf is vastgelegd dat Duitsland een vrijstelling of teruggaaf van dividendbelasting verleent indien de (uiteindelijke) aandeelhouder van de ontvangende vennootschap tot de vermindering gerechtigd zou zijn geweest en er aan de volgende drie voorwaarden wordt voldaan:

– Er dienen economische of andere relevante redenen aanwezig te zijn om een buitenlandse

moedermaatschappij tussen te plaatsen;

– De moedermaatschappij moet aan het economische verkeer deelnemen met activiteiten die bij

haar bedrijfsdoelstelling passen(substance-eis);

– De moedermaatschappij dient minimaal 10% van haar bruto inkomen met eigen economische

activiteiten te verwerven;

De belastingplichtige wordt niet de mogelijkheid geboden om tegenbewijs te leveren. Vlak na invoering van deze regeling werd al getwijfeld of de regeling in overeenstemming zou zijn met het EU-recht. In de zaken Deister Holding (C-504/16, H&I 2017/61) en Juhler Holding (C-613/16, H&I 2017/66) werd deze vraag aan de orde gesteld.

De zaak Deister Holding

In de Zaak Deister Holding hield de Nederlandse Holding; Traxx Investements B.V. een belang van 26,5% in de Duitse dochtermaatschappij Deister Electronik GmbH. De uiteindelijk aandeelhouder was woonachtig in Duitsland. In 2007 vond er een dividenduitkering plaats van de Duitse dochtermaatschappij naar de Nederlandse Holding. Hierop werd 5% Duitse dividendbelasting ingehouden (Kapitalertragsteuer). De Duitse Belastingdienst weigerde de dividenduitkering vrij te stellen, omdat niet werd voldaan aan de substance-eis zoals gesteld in §50 Abs. 3 EstG. Volgens de Duitse Belastingdienst was de enige economische activiteit die de Nederlandse Holding verrichtte het houden van deelnemingen. Eveneens waren er geen economische of andere relevante redenen aanwezig om de Nederlandse Holding tussen te plaatsen.

De zaak Juhler Holding

De zaak Juhler Holding betrof een soortelijke casus. In deze zaak was sprake van een holding die gevestigd was in Denemarken. In 2011 ontving de Deense holding een dividend van haar Duitse dochtermaatschappij waarop door de Duitse Belastingdienst dividendbelasting werd ingehouden. De Deense holding verzocht vervolgens om een teruggaaf van dividendbelasting. De Duitse Belastingdienst weigerde een teruggaaf van de ingehouden dividendbelasting te geven.

Oordeel Hof van Justitie

Het Europese Hof van Justitie oordeelde in beide zaken dat de Duitse regeling in strijd is met de vrijheid van vestiging (art.49 VWEU) en de Moeder-dochterrichtlijn. Wanneer er sprake is van een Duitse dochtermaatschappij die dividend uitkeert aan een Duitse moedermaatschappij wordt er immers wél een vrijstelling van dividendbelasting verleend. In dat kader wordt een buitenlandse moedermaatschappij benadeeld ten opzichte van een Duitse moedermaatschappij. Het Hof van Justitie geeft verder aan dat de Moeder-dochterrichtlijn geen enkel vereiste bevat met betrekking tot de aard van de economische activiteit of de hoogte van de inkomsten uit de eigen economische activiteit van de moedermaatschappij.

Nieuwe regeling §50 Abs. 3 EstG

Bovenstaande zaken werden gevoerd over de oude regeling van §50 Abs. 3 EstG. In 2012 is deze regeling gewijzigd. Er is momenteel echter een lopende procedure in behandeling over de huidige regeling, die iets minder strikt is dan de oude regeling, van §50 Abs. 3 EstG. Er wordt onder andere de eis gesteld dat op het niveau van de moedermaatschappij een materiële onderneming moet worden gedreven. Ondanks dat deze regeling iets minder strikt is zijn wij van mening dat het Hof van Justitie tot een gelijkluidend oordeel zal komen. In de nieuwe regeling zijn immers opnieuw eisen gesteld aan de aard van de economische activiteiten van de moedermaatschappij, het drijven van een materiële onderneming.

Welke gevolgen hebben bovenstaande uitspraken voor de praktijk?

Een dividenduitkering van een Duitse vennootschap naar een Nederlandse B.V. is in beginsel onderhevig aan 25% Duitse dividendbelasting. Op grond van het nieuwe belastingverdrag (in werking van 1 januari 2016) wordt Duitse bronbelasting op dividend, onder voorwaarden (10% aandelenbezit), verminderd tot 5%. Maar door toepassing van de Europese moeder-dochterrichtlijn zou 0% dividendbelasting verschuldigd zijn. De Duitse sanctiebepaling van §50 Abs. 3 EstG bepaalt dat de dividendbelasting desondanks 15% bedraagt. Indien de DGA van de Nederlandse Holding in Nederland woont, wordt door opnieuw een beroep te doen op het belastingverdrag, de dividendbelasting verlaagd naar 5%.

Dividendbelasting mogelijk naar 0%

Door een beroep te doen op de eerder aangehaalde uitspraken van het Europese Hof van Justitie zou Duitsland een totale vrijstelling of teruggaaf van dividendbelasting moeten verlenen, wat tot een heffing van 0% leidt.van KroeseWevers – drs. H.J.C. Oude Smeijers

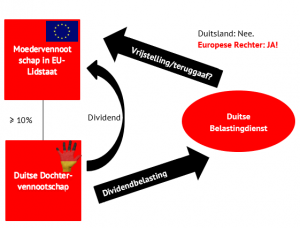

Wanneer je eigenaar bent van een Nederlandse B.V. of N.V. en belanghebbende bent in een Duitse vennootschap, dan heb je mogelijk recht op teruggave van de dividendbelasting. Er is een aantal voorwaarden waaraan moet worden voldaan. Welke voorwaarden dit zijn lees je in deze whitepaper.

Het Hof van Justitie van de Europese Unie heeft geoordeeld dat Duitsland in strijd met de Moeder-dochterrichtlijn handelt, door voorwaarden te stellen aan de teruggaaf of het vrijstellen van

bronbelasting aan moedermaatschappijen die gevestigd zijn in andere EU-landen. Volgens het Hof van Justitie handelt de Duitse wetgever met deze maatregel in strijd met de vrijheid van vestiging en de moeder-dochterrichtlijn.

Moeder-dochterrichtlijn

In de Moeder-dochterrichtlijn hebben Europese lidstaten onderling afgesproken dat over een dividenduitkering van een dochtermaatschappij naar een moedermaatschappij geen bronbelasting mag worden geheven, indien aan een aantal voorwaarden wordt voldaan, waaronder 10% aandelenbezit.

Europese lidstaten mogen een uitzondering maken op de regels in de moeder-dochterrichtlijn om fraude en misbruik te voorkomen. Er is sprake van fraude en misbruik indien er kunstmatige constructies worden opgezet die zijn bedoeld om onterecht een belastingvoordeel te verkrijgen (HvJ 7-09-2017, Eqiom en Enka). Lidstaten mogen nadere regels stellen indien deze regels specifiek tot doel hebben het voorkomen van dergelijke kunstmatige constructies.

Duitse wetgeving tot 2012

Om fraude en misbruik te voorkomen heeft de Duitse Wetgever §50 Abs. 3 Einkommensteuergesetz (EstG) ingevoerd. In deze paragraaf is vastgelegd dat Duitsland een vrijstelling of teruggaaf van dividendbelasting verleent indien de (uiteindelijke) aandeelhouder van de ontvangende vennootschap tot de vermindering gerechtigd zou zijn geweest en er aan de volgende drie voorwaarden wordt voldaan:

– Er dienen economische of andere relevante redenen aanwezig te zijn om een buitenlandse

moedermaatschappij tussen te plaatsen;

– De moedermaatschappij moet aan het economische verkeer deelnemen met activiteiten die bij

haar bedrijfsdoelstelling passen(substance-eis);

– De moedermaatschappij dient minimaal 10% van haar bruto inkomen met eigen economische

activiteiten te verwerven;

De belastingplichtige wordt niet de mogelijkheid geboden om tegenbewijs te leveren. Vlak na invoering van deze regeling werd al getwijfeld of de regeling in overeenstemming zou zijn met het EU-recht. In de zaken Deister Holding (C-504/16, H&I 2017/61) en Juhler Holding (C-613/16, H&I 2017/66) werd deze vraag aan de orde gesteld.

De zaak Deister Holding

In de Zaak Deister Holding hield de Nederlandse Holding; Traxx Investements B.V. een belang van 26,5% in de Duitse dochtermaatschappij Deister Electronik GmbH. De uiteindelijk aandeelhouder was woonachtig in Duitsland. In 2007 vond er een dividenduitkering plaats van de Duitse dochtermaatschappij naar de Nederlandse Holding. Hierop werd 5% Duitse dividendbelasting ingehouden (Kapitalertragsteuer). De Duitse Belastingdienst weigerde de dividenduitkering vrij te stellen, omdat niet werd voldaan aan de substance-eis zoals gesteld in §50 Abs. 3 EstG. Volgens de Duitse Belastingdienst was de enige economische activiteit die de Nederlandse Holding verrichtte het houden van deelnemingen. Eveneens waren er geen economische of andere relevante redenen aanwezig om de Nederlandse Holding tussen te plaatsen.

De zaak Juhler Holding

De zaak Juhler Holding betrof een soortelijke casus. In deze zaak was sprake van een holding die gevestigd was in Denemarken. In 2011 ontving de Deense holding een dividend van haar Duitse dochtermaatschappij waarop door de Duitse Belastingdienst dividendbelasting werd ingehouden. De Deense holding verzocht vervolgens om een teruggaaf van dividendbelasting. De Duitse Belastingdienst weigerde een teruggaaf van de ingehouden dividendbelasting te geven.

Oordeel Hof van Justitie

Het Europese Hof van Justitie oordeelde in beide zaken dat de Duitse regeling in strijd is met de vrijheid van vestiging (art.49 VWEU) en de Moeder-dochterrichtlijn. Wanneer er sprake is van een Duitse dochtermaatschappij die dividend uitkeert aan een Duitse moedermaatschappij wordt er immers wél een vrijstelling van dividendbelasting verleend. In dat kader wordt een buitenlandse moedermaatschappij benadeeld ten opzichte van een Duitse moedermaatschappij. Het Hof van Justitie geeft verder aan dat de Moeder-dochterrichtlijn geen enkel vereiste bevat met betrekking tot de aard van de economische activiteit of de hoogte van de inkomsten uit de eigen economische activiteit van de moedermaatschappij.

Nieuwe regeling §50 Abs. 3 EstG

Bovenstaande zaken werden gevoerd over de oude regeling van §50 Abs. 3 EstG. In 2012 is deze regeling gewijzigd. Er is momenteel echter een lopende procedure in behandeling over de huidige regeling, die iets minder strikt is dan de oude regeling, van §50 Abs. 3 EstG. Er wordt onder andere de eis gesteld dat op het niveau van de moedermaatschappij een materiële onderneming moet worden gedreven. Ondanks dat deze regeling iets minder strikt is zijn wij van mening dat het Hof van Justitie tot een gelijkluidend oordeel zal komen. In de nieuwe regeling zijn immers opnieuw eisen gesteld aan de aard van de economische activiteiten van de moedermaatschappij, het drijven van een materiële onderneming.

Welke gevolgen hebben bovenstaande uitspraken voor de praktijk?

Een dividenduitkering van een Duitse vennootschap naar een Nederlandse B.V. is in beginsel onderhevig aan 25% Duitse dividendbelasting. Op grond van het nieuwe belastingverdrag (in werking van 1 januari 2016) wordt Duitse bronbelasting op dividend, onder voorwaarden (10% aandelenbezit), verminderd tot 5%. Maar door toepassing van de Europese moeder-dochterrichtlijn zou 0% dividendbelasting verschuldigd zijn. De Duitse sanctiebepaling van §50 Abs. 3 EstG bepaalt dat de dividendbelasting desondanks 15% bedraagt. Indien de DGA van de Nederlandse Holding in Nederland woont, wordt door opnieuw een beroep te doen op het belastingverdrag, de dividendbelasting verlaagd naar 5%.

Dividendbelasting mogelijk naar 0%

Door een beroep te doen op de eerder aangehaalde uitspraken van het Europese Hof van Justitie zou Duitsland een totale vrijstelling of teruggaaf van dividendbelasting moeten verlenen, wat tot een heffing van 0% leidt.